La Agencia Tributaria

La Agencia Tributaria es un organismo público que se encarga de aplicar y controlar el sistema tributario español. Se creó en 1990 y entró en funcionamiento en 1992.

A finales de 1990, se creó por decreto la Agencia Tributaria en España, como organismo público independiente cuya misión es velar por que los ciudadanos cumplan con sus obligaciones tributarias. Aunque está adscrito al Ministerio de Hacienda, cuenta con un régimen jurídico propio diferente al que regula el funcionamiento de la Administración General del Estado, lo que le otorga autonomía para la gestión presupuestaria y de personal.

FUNCIONES:

- Gestión, inspección y recaudación de los impuestos competencia del Estado (IVA, IRPF, Impuesto de Sociedades, Impuesto sobre la Renta de No Residentes e Impuestos Especiales)

- Recaudación de los impuestos relacionados con la Unión Europea.

- Gestión aduanero y lucha contra el contrabando.

- Colaboración en la persecución de delitos de índole tributaria y contrabando.

¿Qué es el IRPF?

Es un tributo personal y directo. Grava la renta de cada individuo. Se calcula sobre la totalidad de sus ganancias, rendimientos, atribución de rentas, así como sobre sus ganancias y pérdidas patrimoniales.

Este impuesto responde a un artículo de la constitución española que dice que este impuesto debe ser progresivo y se instaura, además, sobre los principios de igualdad y generalidad. A continuación podéis ver un vídeo explicativo sobre el IRPF.

Tramos Fiscales

¿Cómo obtener el número de referencia del borrador de la renta?

1. Entramos en la siguiente URL: https://sede.agenciatributaria.gob.es/Sede/Renta.html

2. Ponemos nuestro DNI/NIE y la fecha de caducidad del mismo.

3. Para identificarnos tenemos tres modos:

- @Clave

- Casilla 505 de la renta del año anterior

- Certificado digital o DNI electrónico.

4. Si el año anterior no has echo declaración de la renta te pedirá los últimos 5 dígitos de una cuenta bancaria que este a su nombre.

Datos que veremos en el borrador

- Rendimientos del trabajo.

- Datos personales, nombre apellidos, DNI, unidad familiar.

- Rentas exentas.

- Rendimiento de cuentas bancarias.

- Dividendos, intereses de valores de deuda y similares, así como los gastos asociados.

- Ventas de fondos de inversión

- Deducciones por donativos, préstamos hipotecarios.

- Deducciones familiares: maternidad, familia numerosa o familiares con discapacidad.

- Información catastral de inmuebles y rendimientos del capital inmobiliario en caso de propietario.

- Ganancias y pérdidas patrimoniales pendientes de compensar.

5. Renta Web

Domicilio fiscal

La primera vez que entremos en el borrador de la renta, nos pedirá que ratifiquemos el domicilio fiscal, para ello nos pedirá los datos del domicilio así como la referencia catastral que la podremos obtener en la siguiente web:

Web del catastro: https://www1.sedecatastro.gob.es/cycbieninmueble/ovcbusqueda.aspx

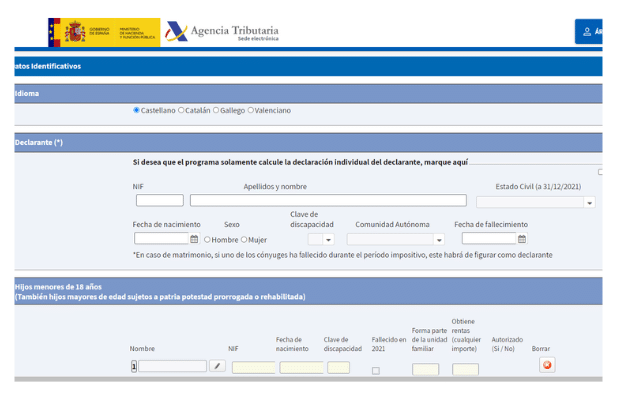

Datos identificativos

En esta pantalla veremos los siguientes datos:

- Datos personales del declarante (nombre, apellidos, NIE o DNI…

- En este apartado tenemos que tener en cuenta en el dato de comunidad autónoma deberemos poner la comunidad en la que hemos residido mas de 183 días en el 2021.

- En el siguiente apartado deberemos añadir si tenemos hijos o ascendientes mayores de 65 años o con discapacidad.

- En este apartado deberemos tener en cuenta la clave de vinculación de los hijos con el otro progenitor.

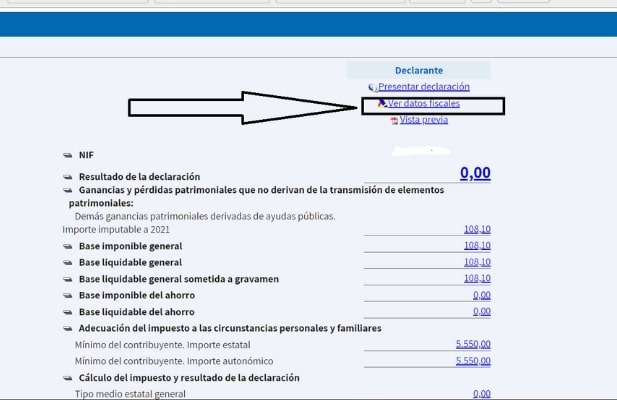

Resumen Renta

A continuación podemos ver un resumen de los datos declarados:

Datos fiscales

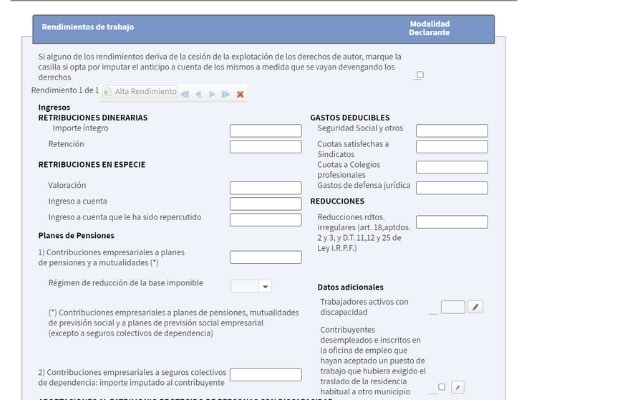

Rentas del Trabajo

Se entiende por renta del trabajo la remuneración total, monetaria o no monetaria, que paga un empleador a su asalariado como contrapartida del trabajo realizado por éste durante el período de referencia de los ingresos.

- Ingresos dinerarios.

- Ingresos en especie.

- Ingresos efectuados a cuenta.

- Gastos de Seguridad Social.

- Dietas por desplazamiento y gastos de viaje.

- Indemnizaciones por despido.

- Gratificaciones extraordinarias públicas por participación en misiones internacionales.

- Rendimientos de trabajo realizado en el extranjero que estén exentos.

Prestaciones públicas en el IRPF

Rendimientos de trabajo

- Ingreso Mínimo Vital (IMV)

- Sí que deberán declararse, como rendimientos del trabajo, las cuantías que superen los 11.862,90 euros (1,5 veces el Indicador Público de Renta de Efectos Múltiples, IPREM ). En el caso de que, junto al IMV , se perciban otras ayudas a colectivos con riesgo de exclusión social como la renta mínima de inserción, rentas garantizadas y ayudas similares de CC.AA . y ayuntamientos, sólo se debe declarar, y tributar, por ese exceso.

- Por regla general esta prestación estará exenta de declaración si no se supera el limite anterior.

- Becas de trasporte cursos SEPE

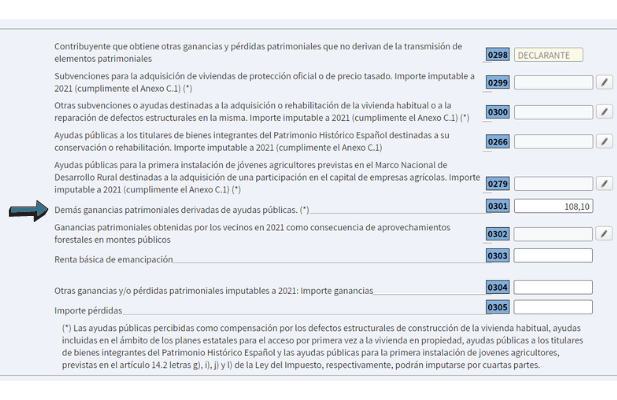

Ganancias patrimoniales

Una ganancia o pérdida patrimonial es una variación en nuestro patrimonio. Se produce, por ejemplo, si incorporamos bienes a nuestro patrimonio (un premio de la lotería, un coche, etc.) o si los sacamos del mismo (un caso típico es la venta de un inmueble).

En esta pantalla deberemos declarar las ayudas al alquiler o el bono social térmico.

- Bono social térmico.

- Ayudas al alquiler de las comunidades autónomas

Deducciones

Deducción por familia numerosa estatal

Es una deducción de la cuota diferencial que puedes aplicar a partir de la declaración de 2015 y, el incremento por cada hijo que exceda del exigido para que la familia numerosa adquiera la categoría general o especial a partir de la declaración de 2018.

Se aplica tanto si la cuota diferencial es positiva (tu renta es a pagar) como si es negativa (tu renta es a devolver) como si es cero.

El importe máximo es de 1.200 € anuales (100 € al mes) con un incremento del 100% para familias numerosas de categoría especial.

A partir de IRPF 2018 por cada uno de los hijos que formen parte de la familia numerosa, que exceda del número mínimo de hijos exigido para que dicha familia haya adquirido la condición de familia numerosa de categoría general o especial, los importes anteriores se pueden incrementar hasta 600 € anuales.

Puede haber más de una persona con derecho a la deducción por la misma familia numerosa. En este caso, el importe se prorrateará entre todas, por partes iguales, salvo que cedáis el derecho a una de ellas que será la que perciba íntegramente el importe de la deducción.

Deducción por familia numerosa en Castilla-La Mancha

Para contribuyentes con residencia habitual en Castilla-La Mancha se reconoce una deducción en la cuota íntegra autonómica del IRPF por familia numerosa de 200 euros para familias numerosas de categoría general y 400 euros para aquéllas de categoría especial.

No obstante, las deducciones serán de 300 euros y 900 euros, respectivamente, cuando alguno de los cónyuges o descendientes a los que sea de aplicación el mínimo personal y familiar del impuesto, tenga acreditado un grado de discapacidad igual o superior al 65 por ciento y generen el derecho a la aplicación del mínimo por discapacidad establecido en el artículo 60 de la LIRPF.

Contribuyentes cuya base imponible, entendiendo como tal la suma de la base imponible general y la del ahorro, no sea superior a 27.000 euros en tributación individual o a 36.000 euros en tributación conjunta

Deducciones al alquiler. Menores de 36 años

Castilla-La Mancha regula deducciones propias de aplicación a los contribuyentes que tengan su residencia habitual en este territorio, entre las que se encuentra la deducción por arrendamiento de vivienda habitual por menores de 36 años.

En virtud de lo indicado en el artículo 9 de la Ley 8/2013, de 21 de noviembre, de Medidas Tributarias de Castilla-La Mancha, los contribuyentes podrán deducirse de la cuota íntegra autonómica el 15 por ciento de las cantidades satisfechas por el arrendamiento de la vivienda que constituya o vaya a constituir su residencia habitual en Castilla-La Mancha durante el período impositivo, con un máximo de 450 euros.

La deducción podrá llegar hasta el 20 por ciento de las cantidades satisfechas por el arrendamiento de la vivienda que constituya o vaya a constituir su residencia habitual durante el período impositivo, con un máximo de 612 euros, en los siguientes supuestos:

- Cuando el contribuyente tenga su domicilio habitual en un municipio de Castilla-La Mancha de hasta 2.500 habitantes.

- Cuando el contribuyente tenga su domicilio habitual en un municipio de Castilla-La Mancha con población superior a 2.500 habitantes y hasta 10.000 habitantes, que se encuentre a una distancia mayor de 30 kilómetros de un municipio con población superior a 50.000 habitantes.

Para la aplicación de la deducción será necesario que se cumplan los siguientes requisitos:

- Que a la fecha de devengo del impuesto, el contribuyente tenga su residencia habitual en Castilla-La Mancha y sea menor de 36 años.

- Que la suma de la base imponible general y la del ahorro del contribuyente menos el mínimo por descendientes no supere la cuantía de:

- 12.500 euros en tributación individual.

- 25.000 euros en tributación conjunta.

Deducción por residencia en zona rural en Castilla-La Mancha

Castilla-La Mancha regula deducciones propias de aplicación a los contribuyentes que tengan su residencia habitual en este territorio, entre las que se encuentra la deducción por residencia habitual en zonas rurales.

En virtud de lo indicado en el artículo 12 bis de la Ley 8/2013, de 21 de noviembre, de Medidas Tributarias de Castilla-La Mancha, los contribuyentes que teniendo su residencia habitual en alguno de los municipios incluidos en las zonas a que se refiere el artículo 12 de la Ley 2/2021, de 7 de mayo, de Medidas Económicas, Sociales y Tributarias frente a la Despoblación y para el Desarrollo del Medio Rural en Castilla-La Mancha, cumplan además el requisito de estancia efectiva en el mismo en los términos previstos en el artículo 5 de la ley antes citada, podrán aplicarse en la cuota íntegra autonómica la que corresponda de las siguientes deducciones:

a) Por residencia habitual en un municipio incluido en una zona de intensa despoblación:

– Si el municipio tiene una población inferior a 2.000 habitantes: 20 por ciento.

– Si el municipio tiene una población igual o superior a 2.000 e inferior a 5.000 habitantes: 15 por ciento.

b) Por residencia habitual en un municipio incluido en una zona de extrema despoblación:

– Si el municipio tiene una población inferior a 2.000 habitantes: 25 por ciento.

– Si el municipio tiene una población igual o superior a 2.000 e inferior a 5.000 habitantes: 20 por ciento.

El incumplimiento de cualquiera de los requisitos indicados en el apartado anterior dará lugar a la integración de las cantidades deducidas en la cuota íntegra autonómica del ejercicio en que se produzca el incumplimiento, con los correspondientes intereses de demora

Deducción estatal por descendiente o ascendiente con discapacidad

Es una deducción de la cuota diferencial que puedes aplicar a partir de la declaración de 2015.

Se aplica tanto si la cuota diferencial es positiva (tu renta es a pagar) como si es negativa (tu renta es a devolver) como si es cero.

Puedes aplicar esta deducción si cumples los siguientes requisitos:

- Por cada descendiente con discapacidad igual o superior al 33% siempre que tengas derecho al mínimo por descendientes por ellos.

- Cumplas uno o varios de los siguientes requisitos:

- Realices una actividad por cuenta propia o ajena por la que estés dado de alta en la Seguridad Social o Mutualidad.

- Percibas prestaciones contributivas y asistenciales del sistema de protección del desempleo.

- Percibas pensiones abonadas por la Seguridad Social o por Clases Pasivas.

- Seas un profesional no integrado en el RETA y percibas, de las mutualidades de previsión alternativas, prestaciones análogas a las anteriores.

El importe máximo es de 1.200 € anuales por cada descendiente con discapacidad (100 € al mes).

Puede haber más de una persona con derecho a la deducción por el mismo descendiente con discapacidad. En este caso, el importe se prorrateará entre todas, por partes iguales, salvo que cedáis el derecho a una de ellas que será la que perciba íntegramente el importe de la deducción.

Deducción por descendiente o ascendiente con discapacidad en Castilla-La Mancha

El contribuyente podrá aplicar una deducción por un importe de 300 Euros por cada ascendiente o descendiente con un grado de discapacidad acreditado igual o superior al 65 por 100.

- La suma de la base imponible general y la del ahorro del contribuyente, NO supere los 27.000 Euros en tributación individual, o los 36.000 Euros en tributación conjunta.

- Para la aplicación de esta deducción se tendrán en cuenta las normas para la aplicación del mínimo por ascendientes, descendientes y discapacidad contenidas en la Ley del IRPF.

- Cuando dos o más contribuyentes tengan derecho a la aplicación de esta deducción respecto de los mismos ascendientes o descendientes y alguno de ellos NO cumpla el requisito anterior, el importe de la deducción para los demás contribuyentes quedará reducido a la proporción que resulte de la aplicación de las normas para el prorrateo del mínimo por ascendientes, descendientes y discapacidad.

- En caso de tributación conjunta, la deducción aplicable por descendientes con discapacidad será siempre ésta y no la deducción Por discapacidad del contribuyente.

Fuentes consultadas:

- https://www.supercontable.com/informacion/impuesto_renta_IRPF/Deduccion_por_discapacidad_de_ascendientes_o_.html#:~:text=Castilla%20la%20Mancha%202021,superior%20al%2065%20por%20100

- https://sede.agenciatributaria.gob.es/Sede/ciudadanos-familias-personas-discapacidad/deducciones-relacionadas-hijos-descendientes/deduccion-familia-numerosa/importe-deduccion.html

- https://www.iberley.es/temas/deduccion-irpf-arrendamiento-vivienda-habitual-menores-36-anos-castilla-mancha-ejercicio-2021-c5971

- https://debitoor.es/glosario/agencia-tributaria